譲渡制限株式の評価方法とは? 【最高裁令和5.5.24決定】

会社の株主は、原則として保有する株式を第三者に対して譲渡することができます(会社法127条)。

しかし、特に家族経営の小規模な会社などの閉鎖的な会社では、株主間の個人的な信頼関係が重視されており、好ましくない第三者が株主になることを排除したいと考えられるケースもあります。

そこで、会社法では、定款で定めることにより、株式の譲渡による取得について、会社の承認を要するとする株式の譲渡制限をすることが認められています。

このような譲渡制限がなされた株式は、「譲渡制限株式」と呼ばれます。なお、国内の会社のほとんどは、発行済み株式の全てが譲渡制限株式である非公開会社です。

今回は、そんな譲渡制限株式を譲渡する場合の価格の算定方法について、最新の最高裁の判決を踏まえて解説します。

譲渡制限株式の譲渡価格

冒頭で説明したとおり、譲渡制限株式であっても原則として譲渡は可能です。

譲渡の承認請求と買取請求

譲渡制限株式を譲渡しようとする株主(取得した者)は、会社に対して、第三者が当該譲渡制限株式を取得すること(取得したこと)について承認をするかどうかの決定を請求でき(会社法136条、137条)、また承認しない旨を決定する場合には会社・指定買取人による買取りを併せて請求することができます(138条1号ハ、2号ハ)。

仮に株主が買取先指定請求もしていた場合には、会社は自ら株式を買い取るか、買取人を指定しなければなりません(140条1項、4項)。

そして、会社が自ら株式を買い取る時は、承認拒絶の通知から40日以内に買取りの通知をする必要があり(141条1項・145条2号)、買取人を指定する時は、承認拒絶の通知から10日以内に指定買取人が買取りの通知をする必要があります(142条1項・145条2号)。

買取価格は協議で決めるのが原則

買取価格は、会社または指定買取人と株主との間の協議によって定めることになりますが(144条1項、7項)、協議が整わない時は、一定期間内に当事者が申立てをすれば、裁判所が売買価格を決する(同条2項〜4項・7項)ことになります。

株式評価の考え方

裁判所が株式価格を決定する場合、上場株式のように、客観的な市場相場があればそれを参照することができます。

他方で、非上場株式のように、相場のない株式については、企業価値を計るのに様々な計算手法が用いられます。

一般的に、企業価値を算定する方法は概ね次のとおりです。なお、分類は「実務家が押さえておきたい 事業承継対策のリスクと対応」(新日本法規出版)を参考にしています。

純資産に着目したもの(コストアプローチ)

① 簿価純資産法

簿価純資産法は、貸借対照表上の純資産(簿価試算−簿価負債)を株式評価とする方法です。

計算が簡単ですが、時価と大幅に乖離していたり、簿外資産や簿外負債がある場合は本来の価値とは乖離するというデメリットがあります。

② 時価純資産法

時価純資産法とは、貸借対照表上の資産・負債を時価評価し、貸借対照表に計上されない簿外資産、簿外負債も時価評価して計算した純資産を株式評価とする方法です。

貸借対照表上に載らない土地の含み益や、将来発生する役員退職金なども計算に入れます。

時価評価に時間を要したり、評価自体に争いが生じる可能性はあります。

収益性やキャッシュフローの獲得能力などに着目したもの

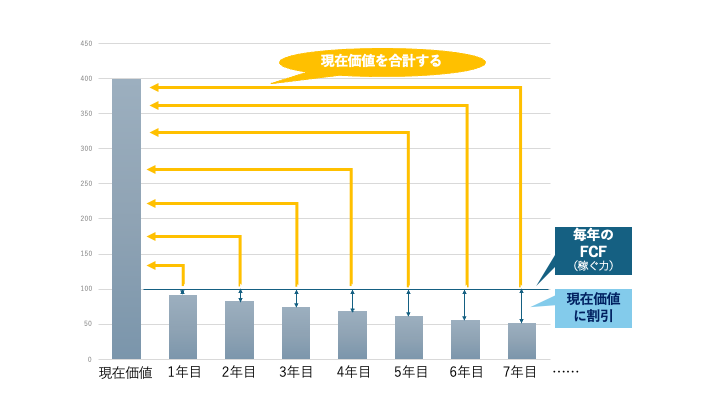

③ DCF法

DCF(ディスカウント・キャッシュ・フロー)法は、会社が将来獲得することが期待されるFCF(フリー・キャッシュ・フロー)を一定の割引率で割り引いた現在価値に基づき算定し、事業に関係のない資産を加え、負債を差し引いて事業価値を導くものです。

企業の稼ぐ力

営業利益 - 法人税等相当額 + 減価償却費 - 設備投資額 ± 運転資本増減額WACC(加重平均資本コスト)を使う。企業が期待される収益率とおなじ。

毎年のFCFを割引率で現在価値に割り引き、それらを合計したものがDCF法による事業価値になります。

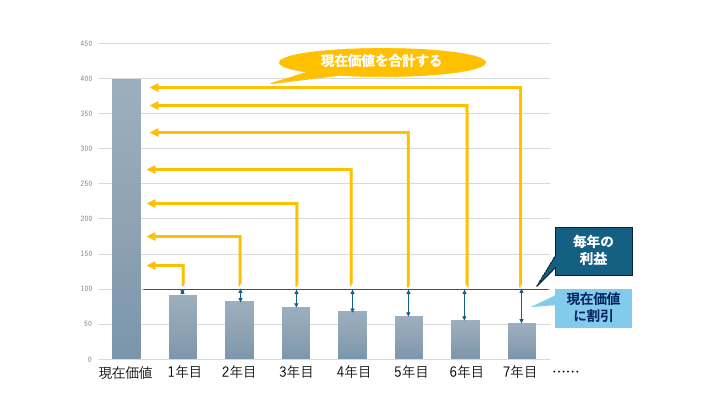

④ 収益還元法

収益還元法は、DCF法における現在価値の算定について、FCFの代わりに「利益」を用います。

⑤ 配当還元法

配当還元法は、株主への配当金に基づいて株主価値を算定する方法で、次の計算式により算定されます。

株主価値 = 配当期待権 ÷ 株主資本コスト

市場相場に着目したもの(マーケットアプローチ)

類似会社比準方式

類似会社比準方式とは、評価対象会社と事業内容等において類似する上場会社の株式について、その市場価格が、当該上場会社の1株あたり純利益や純資産額といった会計上の数値の何倍程度であるかを調べ、これを評価対象会社にあてはめて株式の価値を推定するものです。

株式売買価格決定に対する抗告審の変更決定に対する許可抗告事件・最高裁令和5.5.24決定

さて、ここからは、裁判所が売買価格をするにあたり、株価をいかに算定すべきかが争われた最高裁決定(最高裁令和5年5月24日決定)をご紹介します。

事案の概要

本件は、非上場会社の譲渡制限株式の売買価格の決定が問題となった事案です。

事実の経過

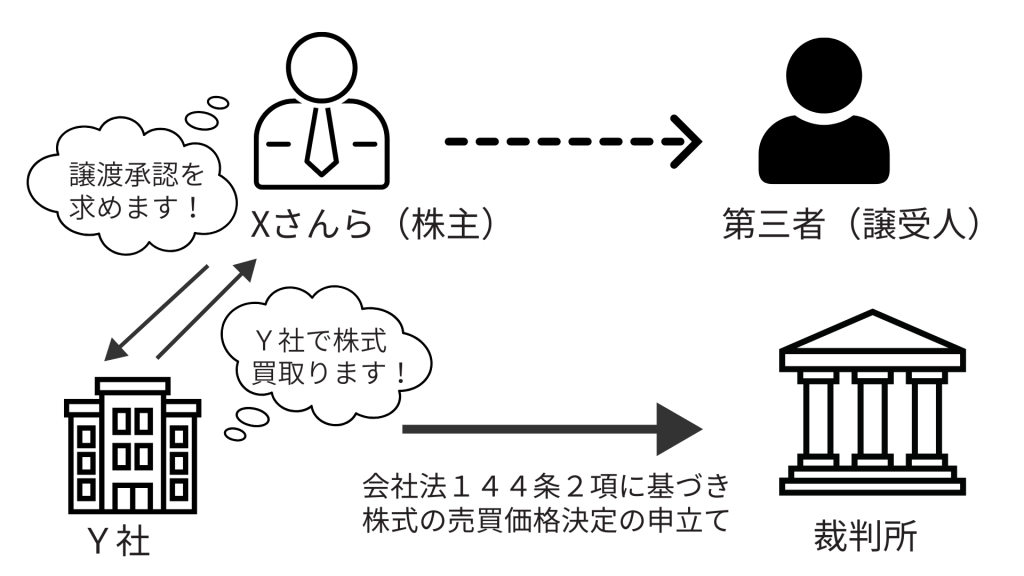

非上場会社Y社の株主であるXさんらは、Y社に対し、所有する譲渡制限株式(本件株式)を第三者に譲渡するにあたり、その譲渡承認を求めました。

しかし、Y社はこれを拒絶し、自ら本件株式を買い取ることを前提として、会社法144条2項に基づき、裁判所に対して本件株式の売買価格の決定を申し立てました。

争点

本件では、会社法144条2項に基づく譲渡制限株式の価格決定の算定方法が争点となりました。

原決定(広島高決令3・12・21)の判断

鑑定人の意見

原審では、本件株式の1株当たりの売買価格について鑑定が実施され、鑑定人は次のとおり鑑定意見を述べました。

「本件各株式の評価方法としては、DCF法(将来期待されるフリー・キャッシュ・フローを一定の割引率で割り引くことにより株式の現在の価値を算定する方法をいう。)を用いるのが相当である。DCF法によって本件各株式の1株当たりの評価額を算定すると、本件株式1につき7524円、本件株式2につき6448円となる(以下、上記のとおり算定された本件各株式の評価額を「本件各評価額」という。)。そして、本件各株式の売買価格の算定に当たっては、本件各株式のいずれについても、非上場会社の株式には市場性がないことを理由とする減価(以下「非流動性ディスカウント」という。)として、本件各評価額から30%の減価を行うのが相当である。そうすると、本件各株式の1株当たりの売買価格は、本件株式1につき5266円、本件株式2につき4514円となる。なお、DCF法によって本件各評価額を算定する過程において、相手方らの将来期待されるフリー・キャッシュ・フローを割り引く際には、相手方らに類似する上場会社の株式に係る数値を用いることとする。」

本件株価について

そのうえで、原審は、上記の鑑定意見に基づき、

「本件各評価額から非流動性ディスカウントとして30%の減価を行い、本件株式1の売買価格を1株当たり5266円、本件株式2の売買価格を1株当たり4514円」

と定めました。

本決定の要旨

株主Xさんらの抗告理由

これに対して、Xさんらは、

「DCF法によって算定された本件各評価額から非流動性ディスカウントを行った原審の判断には、法令解釈の誤り及び判例違反がある」

と主張していました。

本決定の判断

もっとも、最高裁は、以下のとおり述べて、原審の判断は是認できると判断しました。

「会社法144条2項に基づく譲渡制限株式の売買価格の決定の手続は、株式会社が譲渡制限株式の譲渡を承認しない場合に、譲渡を希望する株主に当該譲渡に代わる投下資本の回収の手段を保障するために設けられたものである。そうすると、上記手続により譲渡制限株式の売買価格の決定をする場合において、当該譲渡制限株式に市場性がないことを理由に減価を行うことが相当と認められるときは、当該譲渡制限株式が任意に譲渡される場合と同様に、非流動性ディスカウントを行うことができるものと解される。このことは、上記譲渡制限株式の評価方法としてDCF法が用いられたとしても変わるところがないというべきである。もっとも、譲渡制限株式の評価額の算定過程において当該譲渡制限株式に市場性がないことが既に十分に考慮されている場合には、当該評価額から更に非流動性ディスカウントを行うことは、市場性がないことを理由とする二重の減価を行うこととなるから、相当ではない。しかし、前記事実関係によれば、本件各評価額の算定過程においては、相手方らに類似する上場会社の株式に係る数値が用いられる一方で、本件各株式に市場性がないことが考慮されていることはうかがわれない。

したがって、DCF法によって算定された本件各評価額から非流動性ディスカウントを行うことができると解するのが相当である。

以上と同旨の原審の判断は、正当として是認することができる。所論引用の判例(最高裁平成26年(許)第39号同27年3月26日第一小法廷決定・民集69巻2号365頁)は、事案を異にし、本件に適切でない。論旨は採用することができない。」

ポイント

何が問題になったか

本件では、裁判所が非上場会社であるY社の株式買取価格を決定するにあたり、いかなる算定手法を用いるべきかが問題となりました。

原審は、DCF法によって算定された本件各評価額から非流動性ディスカウントを行い、本件株式の買取価格を決定していました。

これに対して、株主であるXさんらは、非上場会社において吸収合併に反対する株主から株式買取請求がされ、裁判所が収益還元法(将来期待される純利益を一定の資本還元率で還元することにより株式の現在価値を算定する方法)を用いて株式の買取価格を決定する場合に、非流動性ディスカウントを行うことはできないと判示した平成27年最高裁決定(最高裁平成27年3月26日決定)に照らして考えれば、この原審の判断には判例違反があると主張していました。

そこで、原審の判断に判例違反があるといえるか否か、すなわちDCF法によって算定された株価評価額から非流動性ディスカウントを行いて本件株式の買取価格を決定することの可否が問題となりました。

本決定の考え方

この点に関して、最高裁は、

・会社法144条2項に基づく譲渡制限株式の売買価格の決定手続は、譲渡を希望する株主に投下資本の回収の手段を保障するために設けられたものであり、譲渡制限株式が任意に譲渡される場合には非流動性ディスカウントを行うことができることと同様に、減価を行うことが相当と認められる場合には非流動性ディスカウントを行うことができ、このことは譲渡制限株式の評価手法としてDCF法が用いられた場合でも変わるものではないこと

・譲渡制限株式の評価額の算定過程において当該譲渡制限株式に市場性がないことが既に十分に考慮されている場合には、当該評価額から更に非流動性ディスカウントを行うことは二重の減価を行うことになるため相当ではないが、本件においてはそのような事情は伺われないことを指摘し、DCF法によって算定された本件株式の評価額から非流動性ディスカウントを行うことができると判断しています。

.png)

弁護士にもご相談ください

本決定は、あくまで本件株式の算定との関係で判断されたものではあります。

しかし、本決定を前提とすれば、DCF法の考え方を基にする算定手法が用いられた場合には、市場性がないことがすでに十分に考慮されているといった事情がなければ、非流動性ディスカウントを行うことができるという帰結になると考えられます。

裁判所における株価の評価については、いずれかの算定手法を用いるということではなく、前記の算定手法を複数併用する形で株式の評価をすることが多いとされています。

本件においてXさんらが参照していた平成27年最高裁決定(最高裁平成27年3月26日決定)では、非上場株式の価格算定について、「非上場会社の株式の価格の算定については、様々な評価手法が存在するが、どのような場合にどの評価手法を用いるかについては,裁判所の合理的な裁量に委ねられていると解すべきである」と述べられており、特定の算定方法によるものではないことが示されています。

会社法における譲渡制限株式の譲渡については、会社法上も細かい規定があり、なかなか分かり難いところでもあります。

株式の譲渡や譲渡承認、会社による株式買取、株式の評価などについてお悩みがある場合には、ぜひ弁護士にご相談ください。

アイキャッチ-150x150.png)